| 台灣自行車業新思維

|

|

雖然大環境的低迷,使自行車業出現了五年來的首次負成長,但台灣自行車業在全 球市場上的地位仍舉足輕重;而業者在強化競爭力及因應貿易保護趨勢下所採取的 生產基地多地化策略,再次證明業界的韌性與靈活。展望未來,台灣自行車業存在 著那些機會?又面臨著那些困難?

圖、文◎阮素琴

|

|

|

Giant雖然已在荷蘭設廠,但總裁劉金標(King Liu)仍然非常擔心EU對台灣和大陸兩岸的控訴。 |

針對EU的反傾銷控訴,美利達已積極進行歐洲設廠計劃,曾鼎煌董事長對未來深表信心。 |

正新在巴西對台灣、大陸、印度、泰國的反傾銷稅中比 率最低(4.8%),未來對銷往巴西市場相常有競爭力。 |

在強調健康、環保與講究休閒生活的運動中,自行車被認為是最具大自然概念的戶外活動。 而且現代大多數人常因工作、生活而倍感壓力,所以利用騎自行車來舒解壓力並 接觸大自然乃成為不少人喜愛的休閒運動。

為了讓騎車年齡層能涵蓋更廣,不少自行車業也絞盡腦汁,設計針對婦女、老 年人的新車種(如電動自行車),使自行車不致因高科技而遭到淘汰。而為配合隔 週休二日的實施,TBEA日前亦決議建請交通部開放允許汽車車頂得架載自行車,並 透過媒體宣傳此四輪配合二輪的新休閒方式。

分散生產基地延續競爭力

「分工合作」與「共存互榮」造就了台灣自行車業與 全球自行車業的堅固關係。這種國外設計、銷售、台灣生產的模式造就不少成功品 牌,不少公司也因此而致富。大家都在分工與合作的架構下各司其職、各享其 成,整個產業也因為這種國際分工而使自行車這項產品能歷久而彌新。

隨著市場演變與供過於求所衍生出的激烈競爭,這幾 年自行車業除了比品質,更比價格,而價格更可說是每況愈下。在競爭壓力下,原 先堅持不到大陸設廠的工廠也不得不跟上趨勢,所以台灣自行車業紛紛到大陸或亞 洲國家設廠,以達到分散生產基地、延續企業生命的目的。雖然很多國家一直想取 代台灣,甚至不惜以反傾銷稅等各種自我保護措施來打壓台灣,可是台灣自行車業 的堅韌與靈活角色取代不易;且台灣業者近年來對生產基地的多地化經營與大力 投資,都說明了台灣自行車業捍衛供應基地的決心。

出口出現五年來首次負成長

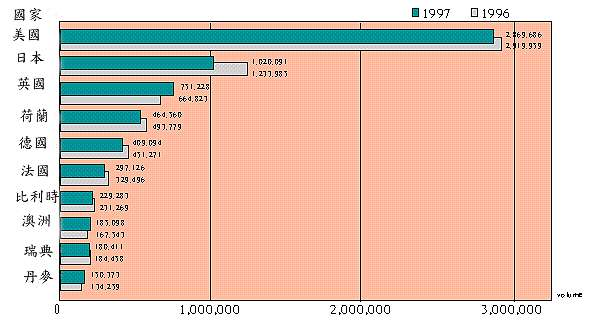

1997年台灣自行車總出口量為8,826,513輛,比1996年 的9,503,365輛減少了7.12%,這是自1993年來首次出現的負 成長。去年美國是台灣的最大輸出地區(3,073,387輛),佔 台灣出口量的34.8%;EU為第二大地區(2,825,813輛),佔台灣出口量的32%;不過 如以金額計,則歐洲是最大地區(US$344,424,182),佔39.9%, 美國則為US$287,184,400,佔台灣出口金額的33.3%。日本仍 是台灣第三大出口地區,去年台灣銷往日本的自行車有1,020,091輛,佔台灣出口量的 11.56%,但數量卻比1996年的1,233,985輛減少了約17.2%。

美國去年進口車數量達到9,800,516輛,比'96年的 7,522,284輛成長了30%,其中19"以下的數量共有3,489,843輛,比1996年的 2,926,481輛成長了19%,其中中國大陸就佔了2,551,498輛,台灣為617,131輛;20" 的車子'97年大陸也比台灣多(1,574,377輛/大陸;1,166,460 輛/台灣),26"以上則仍是台灣的天下。雖然美國自台灣進口量在'97年成長8%,但 向大陸的進口卻成長48%,當然,其中有不少數量是來自台商。

歐聯傾銷案盼勿以政治考量

喧騰已久的歐聯傾銷案,EU方面已於3月16日展開在台灣的調查工作。順 捷、昆哲、永祺、巨大、美利達等五家被指名調查的公司目前都忙於提供資料備 查;而華義雖也被列為備查對象,但華義自行車已決定停產並納入天任集團旗下。 此次EU對台灣和大陸的傾銷控訴引起兩岸自行車業的高度關注。而台灣自行車業自 認對於歐市並無傾銷嫌疑,此純為EU本身因來自進口壓力所採取的保衛行動。

然而,假如一旦傾銷成立,勢必將對台灣整車廠造 成很大的打擊。菲力公司簡正雄董事長便認為屆時將有一半的自行車廠將面臨經營 困境,因為近三百萬輛的自行車短期內將很難找到新市場取代。而近來自行車業積 極看好的東歐市場,由於其市場需求量有限,亦難扭轉大局,故業者仍須努力開發 新市場。像永祺已在法國和家樂福合資設廠,並自今年元月份開始生產,其他像美 利達也考慮在歐洲設廠,此次傾銷判決將影響赴歐設廠的必要性與多寡。不過,達 比公司孫勝利總經理就不認為EU對台灣會有影響。其實台灣自行車業最擔心的情況 是,若EU不以實際情況做為調查基準,反而以政治因素做為打壓台灣自行車出口到 EU的理由,則將使台灣陷入不公平的競爭態勢。

商人靈活對策以因應變局

商人為了生存,感覺總是最敏銳,而且是上有政策,他們就有對策。譬如巴 西對台灣、大陸、泰國和印度輪胎訂出45.99%到96.64%的反傾銷稅,使得業界除了 正新(4.8%) 之外,五年內幾乎無法再對巴西出口。然而,山不轉路轉,巴西進口 商和組裝廠現均已紛紛將訂單轉向越南和印尼,就連建大輪胎為了因應此變局,也 調整策略,將其越南新廠原訂於今年五月量產機車和工業胎的計劃,也增加了自行 車輪胎這項產品。

這幾年修補市場的需求量不斷在增加,加上一些新市 場如東歐、中南美洲等地的組裝廠也大量成長,使得台灣零配件業的業務都蒸蒸日 上。未來,台灣零件廠和貿易商的空間必將擴大,尤其是具有行銷能力和自有品牌 的零件廠將更有可為。不過,長期來看,仍須OEM的業務穩定才能維持或擴大業 者的業務量。而歐洲的製造商們,也因預期EU對台灣、大陸的反傾銷行動能夠成 功,一些整車廠也開始生產較高檔的MTB,已有不少廠家紛紛大張旗鼓、調整產級 以預做準備。

其實台灣自行車業最擔心的情況是,若EU不以實際情況做為調查基準,反而以政治因素做為打壓台灣自行車出口到EU的理由,則將使台灣陷入不公平的競爭態勢。

產業體質未受金融風暴影響

東南亞金融風暴和人民幣是否會貶值都成為目前全 球關注的焦點。雖然這次的風暴重創了許多國家的經濟,但是台灣的外銷業務卻 反而更形有利,因為這些地區的經濟不穩,導致許多訂單轉到台灣來。再加上台幣 去年的貶值 ,使得廠商因此受益不少。不過,最大的受惠者還是國外客戶;因為不 少客戶因台幣貶值而要求降價,也有客戶要求以台幣做為報價基準,或者有些業者 乾脆採浮動匯率交易,以減低匯變動的損失。正因為買主、尤其是美國客戶,都因 台幣貶值而賺了不少錢,因此對較高檔車子反而不太去計較。

至於大家關心的另一話題是人民幣會不會貶值問題, 一旦人民幣貶值而且幅度超過20%,對那些未到大陸設廠的自行車業者而言,將根 本無力招架,當然在大陸的台商也常希望以貶值來提高競爭力,因此對人民幣的貶 或不貶眾說紛云。

有持一定要貶的態度者,像美而光楊子爵董事長就認 為會貶25%,且分二次調貶;有的人則認為可能在'98年下半年才會貶,而貶幅不 會超過10%;但也有人認為中國政府不會讓人民幣貶值,就連美國也不願意,其 中認為不會貶值的原因除了本身政治與經濟發展上錯綜的整體考量外,所持的原因 是因為大部份的出口業都是外商企業,中國政府不會為了照顧少數的外商而使人民 幣貶值,進而影響通貨膨脹的社會問題。順流公司陳富洋總經理就持此觀點。

雖然中國一直努力於經濟改革,但社會問題的解決在 現階段要比經濟還重要。不過,這種政治考量的問題,任何人都無法預測其答案, 就讓我們靜觀其變吧。

兩岸自行車業的互助與互補對未來影響非常大,綜觀全球大概也只有台灣有這個優勢,這也是很多國家想取代台灣卻很困難的重要因素。

謹慎規劃 創造多贏

市場巨變與金融風暴正是考驗各企業應變能力和實 力的時機。眼前最令全球自行車業關心的是,什麼車種可以取代日漸走下坡的 MTB,並再引起消費者的購買慾?台灣自行車業雖然在BMX上有明顯的成長,但業者 還是希望能有新車種來再創另一高峰。目前,雖然不少業者都投入生產電動自行車 的行列,但電動車本身在電池、續航力、充電時間、重量、價格等方面的問題能否 克服,均將影響此車種未來的發展。

兩岸自行車業的互助與互補對未來影響非常大,綜觀 全球大概也只有台灣有這個優勢,這也是很多國家想取代台灣卻很困難的重要因 素。除了因為台灣自行車業在製造自行車上的技術、車種與基礎,已成為台灣競爭 的特色外,產業結構上的大量外移且大投資的情形也使其他國家望塵莫及。不過, 假如兩岸業者無法在互補上發揮作用就很可惜。像法國迪卡儂台灣分公司王時慶經 理就表示我們的品質正在下降,這點值得業者警惕,因為品質服務和價格才是我們 最大的競爭力。

生意不在大,而在精、有特色,要常保競爭優勢,業

者未來除應加強研發、創新、自有品牌外,分散生產基地與市場也是努力的方

向,尤其是以產品差異來改變同質化的惡性競爭,除了發展高檔車外,中、低價位

的車子如何保衛也考驗著業者的經營能力。

|

|

|

印尼幣(質)從去年至今已貶值4倍多,清豪也因設廠印尼而大大提升競爭力,林金成董事長表示台灣和印尼 廠可望達到10億台幣的營業額。 |

順流的特殊經營方式,締造了年出口300萬輛的成績,並已成為自行車業觀摩和學習的對象。

|

自行車業為了讓政府了解業者赴大陸設廠的需要性與趨勢,以及對台商子女教育、融資等問題,TBEA 邀請業價表和政府相關部門一起討論。 |

1996/97台灣自行車主要外銷市場比較圖

|

台灣自行車過去七年來的外銷實績

| Years | Quantity(Units) | ±% | Value(US$) | ±% | Unit Price(US$) | NT$ |

1991 |

9,831,048 |

9.94% |

US$1,095,860,538 |

20.53% |

111.47 |

26.80 |

1992 |

8,427,073 |

-14.28% |

US$972,903,468 |

-11.22% |

115.45 |

25.13 |

1993 |

8,621,237 |

2.30% |

US$1,044,797,044 |

7.39% |

121.19 |

26.30 |

1994 |

8,751,660 |

1.51% |

US$988,424,740 |

-5.40% |

112.94 |

26.41 |

1995 |

9,064,129 |

3.57% |

US$1,066,415,794 |

7.89% |

117.65 |

26.63 |

1996 |

9,503,635 |

4.85% |

US$982,056,520 |

-7.91% |

103.34 |

27.5 |

1997 |

8,826,513 |

-7.12% |

US$862,355,008 |

-12.19% |

97.7 |

29 |

資料來源:台灣自行車輸出業同業公會

(發佈於: 1998/ 3月 ) |

![]()